(一)

高级银行贷款是企业常用的一种债务融资方式,“高级”代表了其在企业资本结构中的地位,通常是企业资产负债表上最优先的信贷。大多数高级银行贷款都以特定的企业资产为抵押,而这些资产不会与其它任何债务挂钩。当公司面临破产或清算时,它会先于任何其它类型的融资获得偿付——高级银行贷款的投资者会在所有债券持有人及股东之前获得偿付。

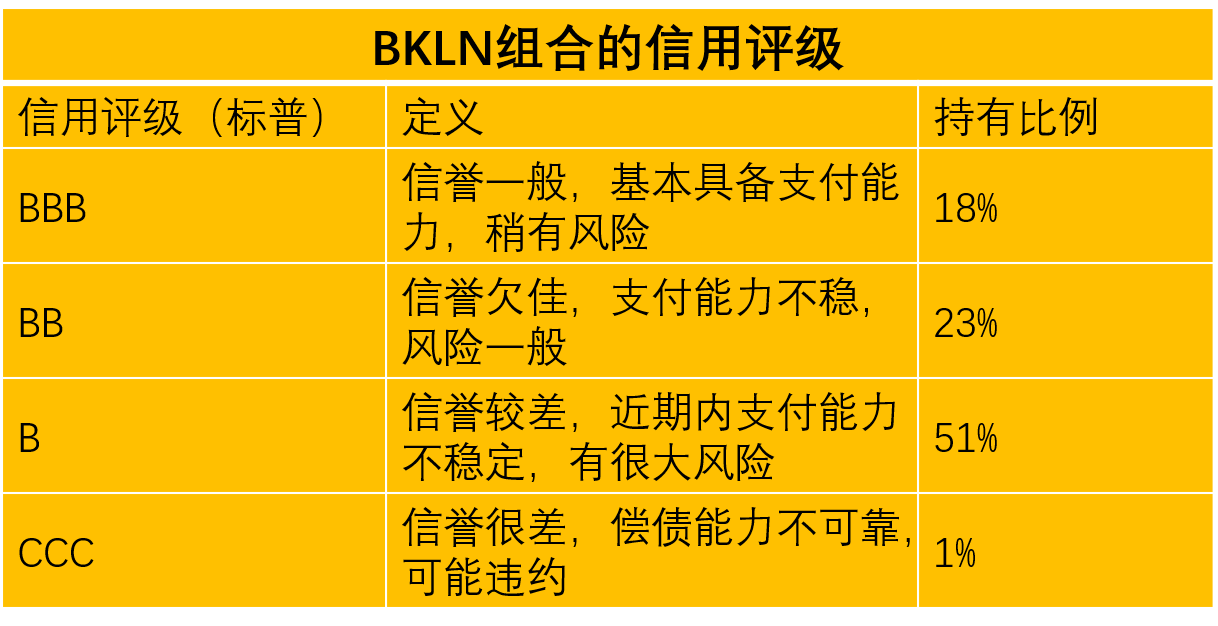

高级银行贷款可分为两类——投资级别贷款和非投资级别(杠杆)贷款。投资级别贷款由信用评级高于BBB-以上的公司发行,它们通常被认为是较为安全的贷款,因此收益率相对较低。另一方面,杠杆贷款一般由信用评级低于BBB-的公司发行,由于这些公司在基本面(例如,现金流)欠佳或资本结构(例如,负债多)弱,这种贷款的风险相比投资级别贷款更大,因此收益率也相对高些。

(二)

根据ETFDB的数据,美国共有六只高级银行贷款ETF,除了景顺发行的Invesco Senior Loan ETF(BKLN)之外,其余的ETF不是由于资产规模过低就是因为管理方式(主动式管理)不同,因此不在本文的分析范围内。

BKLN乃全球第一只高级银行贷款ETF,亦是此资产类资产规模最大的ETF。

BKLN投资非投资级别(杠杆)贷款,它追踪美国100家最大的银行贷款融通——银行向公司发行的浮动利率,高收益贷款。

数据截至日期:2019年08月29日

(三)

BKLN持有的贷款有近3/4低于投资级别,有一半系信誉较差或很差的B和CCC级别贷款,因此违约风险相对很大。

BKLN的浮动利率特征减少了投资者的利率风险,但利率上升将提高利息费用,降低债务人偿还债务的能力,特别是信用评级较低的公司——B级和以下。

数据截至日期:2019年08月27日

数据来源:景顺官网,ETFDB

图片来源:ViVaETF

声明:本网站所含信息仅为一般介绍性目的,观点不构成投资建议,且不应被解释为投资建议。

订阅ViVaETF电子简报后,我们将每天向您推送一次有关ETF的最新信息,其中包括市场动态、趋势、研究、教育、评论等相关资讯。我们会从不同深度和角度帮助您掌握美国ETF市场的脉络,并有的放矢地部署策略。当然,这项服务仅针对投资机构或专业投资人。